企业汇率风险管理 | 大型跨国集团汇率避险的“一个原则、三个不做”

来源:国家外汇管理局 2022-08-17 13:28

本案例中的公司自上世纪90年代开始探索国际化发展,迄今已积累30多年的国际化经营经验。2021年,公司海外营业收入超过1000亿元,涉及40多个币种,既有进出口贸易,也有跨境投融资。公司的汇率避险理念,可归纳为“一个原则、三个不做”。

“一个原则”指以自然对冲为主、衍生品交易为辅。自然对冲通过保持外汇收入和支出的币种一致,达到降低或消除外汇风险敞口的目的。但实施难度较高,需要与公司的战略目标和业务实际相匹配。管理方式包括调整结算币种、结算账期,加快运营周转,运用融资工具提前收汇,融资币种和收入币种相匹配等。作为一家大型集团公司,还能通过不同子公司之间敞口轧差来降低整体的敞口余额。衍生品交易目标在于锁定外汇敞口风险。

“三个不做”指:一是看不懂的不做,一般选择基础衍生品,如远期合约和简单期权,尽量避免复杂的衍生品组合。二是带观点的不做,即坚持汇率风险中性,不选择带有明显汇率预期的衍生品。三是多重目标不做,即汇率风险管理以锁定汇率波动风险为唯一目标,不以获取收益为目的。公司对此深有体会:在金融市场上,收益往往伴随着风险;有些机构设计的衍生品强调既“防风险”又“增收益”,往往是因为有意无意忽略了产品中某些风险事件;这些风险事件概率较小,但一旦出现就会引发较大的损失。

得益于成熟的外汇风险管理机制,企业在剧烈的金融市场波动中保持了稳健发展。比如,受全球疫情影响,2020年3-4月各种非美货币对美元出现大幅贬值,以巴西雷亚尔为例,期间最高贬值达到31%,正是因为公司提前对敞口进行了锁定,有效保障了在巴西销售的业务利润,避免了近1亿元的汇率损失。

延伸阅读:企业汇率风险管理策略有哪些?

企业汇率风险管理的主要策略包括风险对冲、使用人民币计价结算、价格转嫁等。

(一)风险对冲

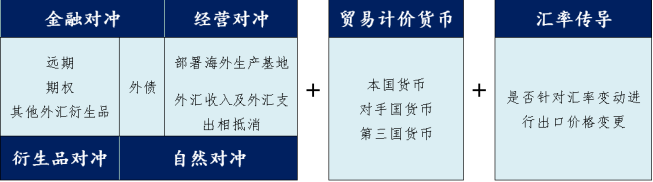

风险对冲根据方式可分为金融对冲和经营对冲;根据是否运用外汇衍生品,可分为衍生品对冲和自然对冲。

金融对冲是指企业运用外汇衍生品及外债等工具开展套期保值。

经营对冲是指企业通过经营活动、匹配自身收支币种和周期进行自然对冲。企业根据自身经营状况可采取不同方法。代表性的方法包括:将境内母公司与海外生产基地之间的交易敞口轧差;提前或推迟外币支付结算时间;将生产基地转移到海外,消除出口产生的汇率风险(海外需为独立法人,且计价货币和转移目的地货币需保持一致)。

衍生品对冲是指利用外汇市场衍生品对冲汇率风险,是金融对冲的主要手段,运用的衍生工具包括外汇远期、外汇期权及其他外汇衍生品。

自然对冲是指通过持有相同币种的外币债务或债权、调整收支周期,将外币债权与债务相抵来降低企业外汇风险敞口。包括调整外债和经营对冲等方式。

(二)使用人民币计价结算和价格转嫁

若企业在进出口贸易中使用人民币计价结算,就不会产生汇率风险。

价格转嫁是指当汇率向不利方向变动时,企业可以将对应的成本通过报价转嫁给贸易对手。例如,出口企业在人民币升值时提高以外币计价的出口价格,将汇率风险转嫁给客户。